随着我国城镇化率日益增长以及生活水平提高,产生的垃圾量逐年递增,垃圾围城危机日益严重。垃圾填埋、堆肥处理已经不能完全满足需求,大部分垃圾填埋场饱和,由于土地紧缺和环境的要求,在不同的城市根据实际情况发展垃圾焚烧发电(供热)技术,对垃圾进行无害化处理就显得更加迫切,越来越受到政府的重视。垃圾焚烧发电的能源、环保的双重属性,也成为能源、环保企业的重要投资标的。

今年2月国家发改委发文,明确提出要加快编制生活垃圾焚烧发电中长期专项规划,作为综合废物管理策略的重要组成部分,垃圾发电将在接下来10年迎来更多潜在商机。本文重点从国内生活垃圾资源分布及利用情况,垃圾发电市场规模、市场潜力、商业模式及经济性测算等角度进行深入分析,提出相应投资建议及风险提示。

01国内生活垃圾发展现状

(一)生活垃圾资源分布及利用情况

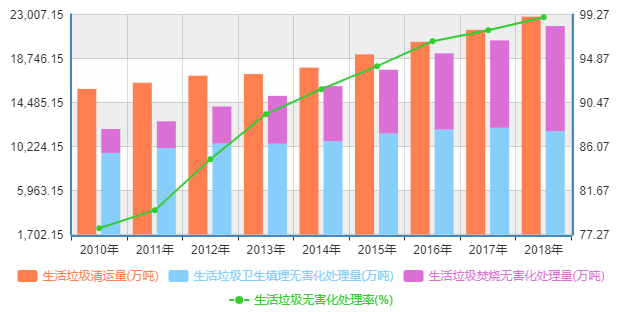

垃圾焚烧正取代垃圾填埋成为主流。随着城市对环境要求日益趋严,生活垃圾的无害化处理率逐年提高。2018年,我国生活垃圾清运量约为22801万吨,垃圾无害化处理率已达99%,无害化处理量22565万吨。当前无害化处理方式主要有卫生填埋、焚烧发电和堆肥三种方式,其中垃圾填埋比例最大。但近年来,由于各地城市土地资源稀缺,价格普遍上涨,垃圾填埋用地紧张,成本走高;二是垃圾填埋容易造成水土的二次污染,长期填埋产生甲烷等气体,其温室效应是同体积二氧化碳的数十倍。填埋处理正在被垃圾焚烧处理逐步取代,占比持续下降,从2009年的79%下降至2018年的52%,见图1。尽管如此,2018年我国垃圾焚烧处理占比仍仅45%,而欧日等大多数发达国家比例基本保持在70%以上。

图1 2009-2018年我国生活垃圾处理情况(数据来源:国家统计局)

城市垃圾焚烧产能释放明显加速。垃圾焚烧发电是实现生活垃圾减量化处理的最有效途径,同时产生的电能是一种低碳电力,近年受到政府、企业的广泛重视,进入发展快车道。截至2018年,我国城市生活垃圾焚烧产能达到36.5万吨/日,年生活垃圾焚烧处理量10185万吨,同比增长20%,较2012年增长2倍,见图2。

图2 2010-2018年我国城市生活垃圾清运情况(数据来源:国家统计局)

2019年垃圾焚烧市场热度持续,项目数创历史新高。据国泰君安证券数据显示,截至 2019 年底,全国处于运转状态的垃圾焚烧项目达到46.5万吨/日。根据国家“十三五规划”,2020年垃圾焚烧产能达到59.1万吨/日。BHI(中国拟在建项目网)2020年统计数据显示,截至目前已有24个省份将279个火电项目列入年度重点项目计划,其中垃圾发电及热电联产项目达到118个,占比达到42.2%。考虑到“十三五”收官与待释放产能充足等情况,2020年有望迎来产能释放大年。

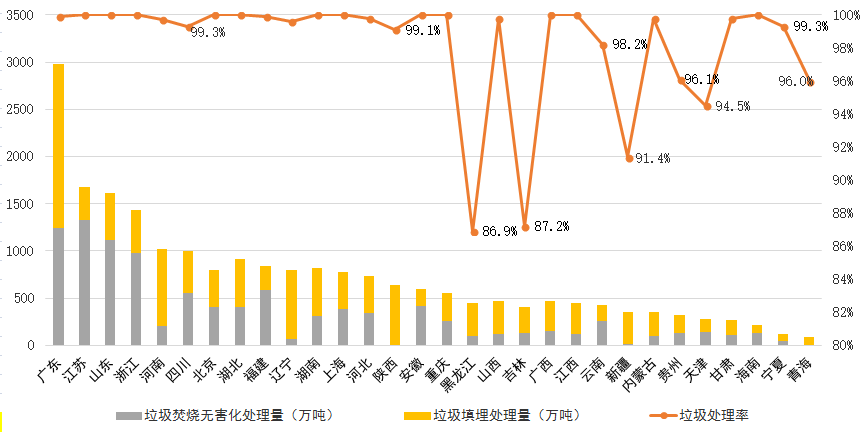

垃圾焚烧发电项目主要集中在东部地区。我国东部、中部、西部、东北地区的垃圾焚烧处理量占全国总垃圾焚烧量比重分别为65%、16%、16%和3%。分省来看,仅江苏、广东、山东、浙江四省的垃圾焚烧年处理量占全国垃圾焚烧的46%,分别为1329万吨、1242万吨、1116万吨和981万吨,而广大中西部、东北地区各省垃圾清运量较低,垃圾焚烧处理比例也较低。见图3。

图32018年全国各省垃圾处理情况(数据来源:国家统计局)

(二)垃圾发电市场规模及区域分布

随着垃圾处理及利用技术不断成熟,我国垃圾发电发展迅速,已成为城乡基础环保设施的一部分。垃圾发电在2015年经历了短暂停滞之后,一直呈高速增长态势。2017年,我国垃圾发电装机占比已明显高于农林生物质发电。2016和2017年分别出台了《关于进一步加强城市生活垃圾焚烧处理工作的意见》和《关于进一步做好生活垃圾焚烧发电厂规划选址工作的通知》,提出“到2020年,全国设市城市垃圾焚烧处理能力占总处理能力的50%以上”,并强调焚烧发电是生活垃圾处理的重要方式,对实现垃圾减量化、资源化和无害化,改善城乡环境卫生状况,解决“垃圾围城”“垃圾上山下乡”等突出环境问题具有重要作用。

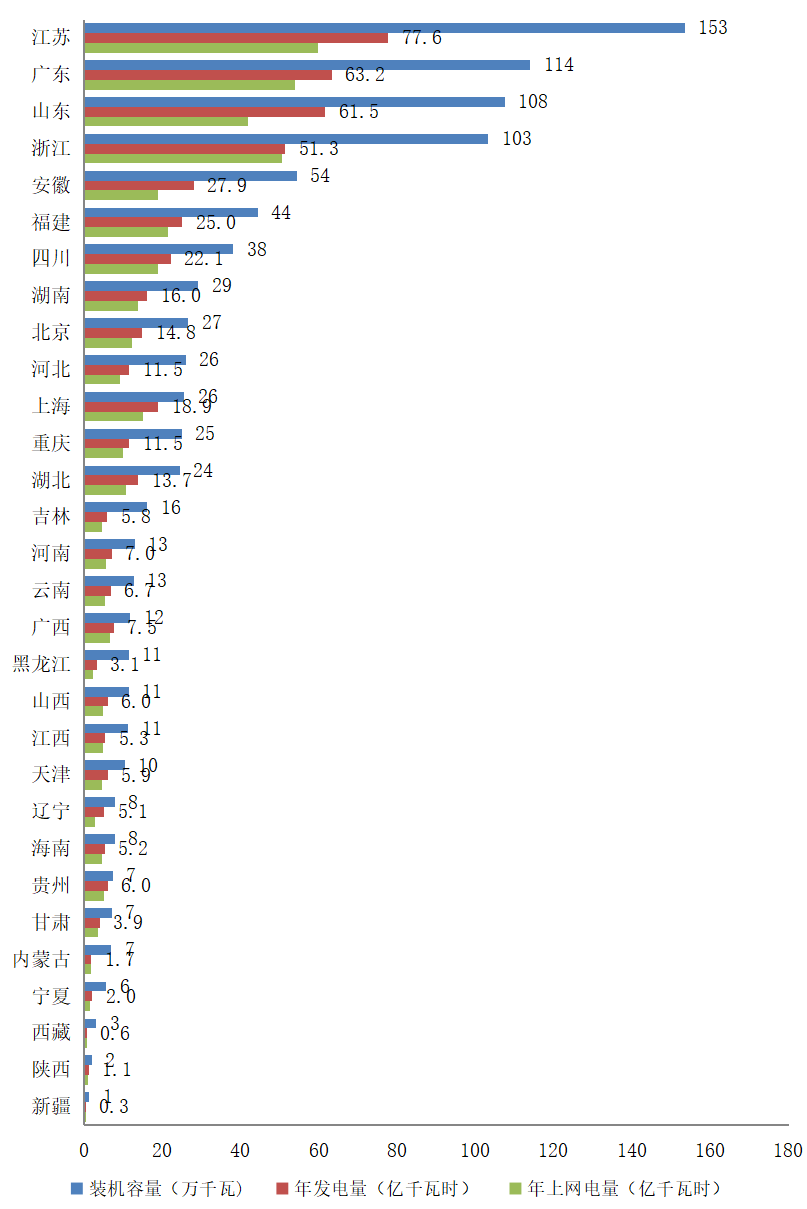

受政策利好影响,2018年我国垃圾焚烧发电已成为规模最大的生物质发电形式。其中,6000千瓦及以上火电厂垃圾发电装机容量889万千瓦,同比增长23%,发电量481亿千瓦时,同比增长28%,见图4。考虑到“十三五”收官与待释放产能充足等情况,预计2020年垃圾发电装机容量将达1200万千瓦左右。

图42009-2018年垃圾发电装机容量及发电量增长情况(数据来源:中电联)

垃圾焚烧发电项目主要集中在华东地区,且多集中于发达省市。华东、华南、华北、华中、东北和西北分别占53%、15%、9%、9%、8%、4%和2%。截至2018年底,我国垃圾发电项目已覆盖全国30个省、直辖市、自治区,江苏、广东、山东、浙江、安徽等全国排名前10省的总装机容量为696万千瓦,约占全国总量的76%;10省总发电量、上网电量分别为378、305亿千瓦时,在全国的占比均达到78%,见图5。

图52018年全国各省垃圾焚烧发电装机及发电量等情况(数据来源:生物质能产业促进会)

(三)政策支持情况

为解决垃圾围城危机,国家对垃圾焚烧产业推出了多项支持政策。其中比较重要的包括:将垃圾发电归入可再生能源发电,电网企业应全额消纳上网电量;垃圾焚烧发电项目实行增值税即征即退,享受企业所得税优惠等。特别是发改价格[2012]801号《关于完善垃圾焚烧发电价格政策的通知》,明确了垃圾发电价格标准。

《通知》中提出,以生活垃圾为原料的垃圾焚烧发电项目,均先按其入厂垃圾处理量折算成上网电量进行结算;每吨生活垃圾折算上网电量暂定为280千瓦时,并执行全国统一垃圾发电标杆电价0.65元/千瓦时。其余上网电量执行当地同类燃煤发电机组上网电价。

《“十三五”全国城镇生活垃圾无害化处理设施建设规划》提出,截至2020年末全国城镇生活垃圾焚烧处理设施能力将达到无害化处理总能力的50.00%以上,东部地区达到60.00%;具备条件的直辖市、计划单列市和省会城市(建成区)实现原生垃圾“零填埋”。

今年2月,国家发改委发布《关于贯彻落实促进非水可再生能源发电健康发展若干意见,加快编制生活垃圾焚烧发电中长期专项规划的通知》,要求各省加快编制生活垃圾焚烧发电中长期专项规划。截至6月份,共有云南、江苏、浙江等15个省(市)进行了中长期规划公示或发布,规划未来将新建垃圾发电厂超过600个,日处理能力超过60万吨。垃圾发电将在接下来10年迎来更多潜在商机。

02市场潜力分析

垃圾焚烧潜力市场可分为存量市场和增量市场。存量市场主要指现有通过垃圾填埋或未处理的垃圾转焚烧处理的市场空间;增量市场主要是随着城镇化提高,生活垃圾量的增长空间。

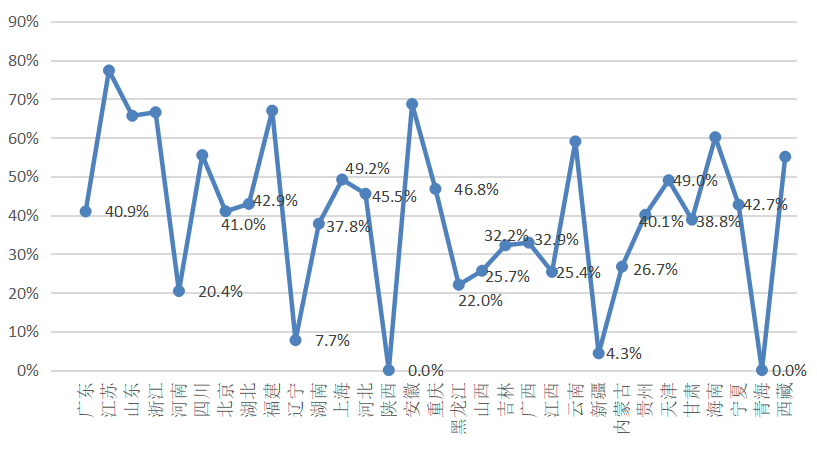

从存量市场看,中西部潜力较大,东部部分地区仍有空间。我国东部、中部和西部地区的生活垃圾填埋处理量占无害化处理比例分别为40%、62%和64%。广大中西部、东北等省虽然垃圾总量不大,但由于垃圾焚烧处理占比低,河南、辽宁、陕西、黑龙江、山西、吉林、广西、江西等可作为重点关注对象,具体见图6。另外在垃圾产生总量较大的省份,广东、湖南、湖北、河北等省垃圾焚烧发电虽然已经占有一定比例,但垃圾填埋年处理量仍在500万吨以上,尤其是广东年垃圾填埋处理量高达1739万吨,这些省份也将成为主战场。

图62018年全国各省垃圾焚烧处理占无害化处理比例(数据来源:国家统计局)

从增量市场看,随着城镇化率的不断提高,带来城市垃圾总量较大增长。2019年中国城镇化率已达60.6%,预计到2030年中国城镇化率达70%左右,新增2亿城镇人口的80%将集中在19个城市群,60%将在长三角、粤港澳、京津冀等7个城市群。同时随着部分地区生活水平的提升人均垃圾产生量增加,预计未来这些城市的生活垃圾仍将有一定增长空间。

根据现有数据,结合生活垃圾无害化处理量增长率,预计到2030年我国生活垃圾焚烧处理量将超过2.4亿吨,垃圾发电累计投资规模将约4000亿元,到2030年垃圾发电厂侧经营收入规模将超600亿元/年,约是2020年的近2倍。2021-2030年,城市垃圾发电总新增投资规模1783亿元,新增营收规模270亿元/年,城市垃圾发电市场年复合增长率为6%,保持中高速增长水平。具体如表1。值得注意的是,该市场潜力是按照每吨垃圾发电量280千瓦时测算,而通过调研,在企业实际运营中的垃圾发电量通常都会大于该值,因此实际市场规模可能更乐观。

表1 城市垃圾发电市场投资规模和收入规模预测

03主要市场竞争主体

垃圾发电属于大型市政项目,对投资方资金要求较高,但由于其收益稳定、空间较大,仍吸引多方主体投入。

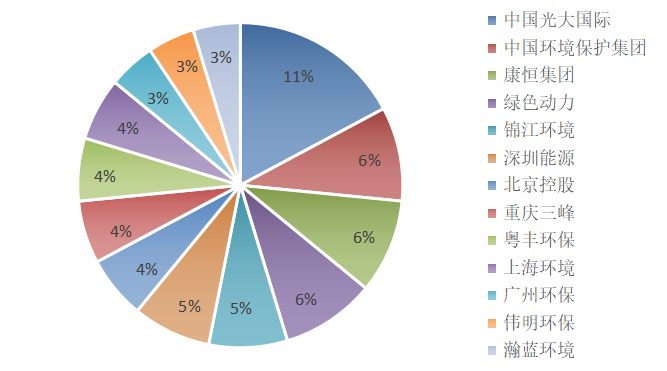

多类型主体参与。根据2019年底的垃圾焚烧项目在手规模排序,目前主要的参与者包括:(1)国企:中国光大国际、中国环境保护集团(中节能旗下)、康恒环境(中信旗下)、绿色动力、深圳能源、北京控股、重庆三峰、上海环境、广州环保、瀚蓝环境等;(2)民企:锦江环境、粤丰环保、旺能环境、伟明环保、中国天楹等;(3)外企:威立雅中国等,见图7。

图7 2019年中国垃圾焚烧市场占有率情况

作为全球最大的垃圾发电投资运营商,截至2019年底,光大国际旗下共有在运在建垃圾焚烧发电项目144个,处理能力将近15万吨/日。康恒环境有垃圾发电全球市场中的领先技术,在中国市场有30个垃圾焚烧项目。

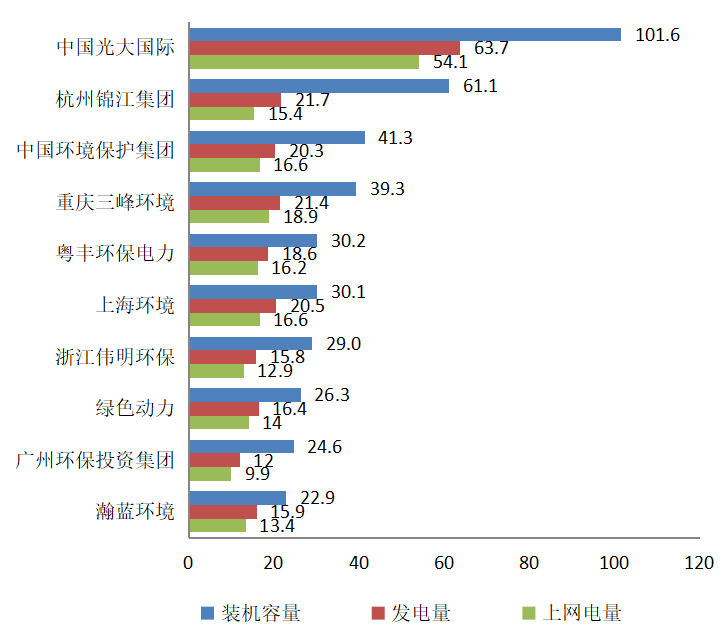

竞争格局多强并立。截至2018年底,全国垃圾焚烧发电企业共152家,装机容量前十企业总装机共计406.2万千瓦,约占全国总装机45.7%;年处理垃圾量前十企业共计处理垃圾6320万吨,占全国总量的47.5%;发电量共计226.2亿千瓦时,占全国总量的46.3%;上网电量共计188亿千瓦时,占全国总量的47.8%,见图8。

图8 2018年垃圾焚烧发电企业装机及发电企业TOP10

国资主导趋势增强。2019年国内外经济下行压力加大,受“去杠杆”政策影响,融资环境趋紧。尤其在疫情影响下,民营企业更难以为继,纷纷开始退出市场,而很多能源国企以此为契机,以与垃圾发电头部企业合作或收并购等形式陆续入场。国电投早在2013年就开始布局垃圾发电,2019年11月底与光大集团签订战略合作协议,获得山西天镇县垃圾发电项目。2020年又以4.7亿元中标河北灵寿县垃圾发电项目,并获得泰国农垦及安努2个垃圾焚烧发电项目,正式进军海外市场。华能与康恒环境携手,于2020年1月取得南京市江北生活垃圾焚烧发电第二期项目的开发权,填补了垃圾发电市场的空白,华能也表示旗下的电厂将成为城市固废污染物的终结者。华电集团也在去年12月以10.72亿元中标河南台前县静脉产业园一体化垃圾发电项目。三峡集团2018年与重庆三峰环境合作,开拓国内外垃圾发电市场,成立环保公司布局环保领域,且以股权投资形式入股上海环境。浙能集团于2019年8月收购锦江环境29.8%的股权,成为锦江环境第一大股东。

04商业模式及经济效益

(一)运营方式

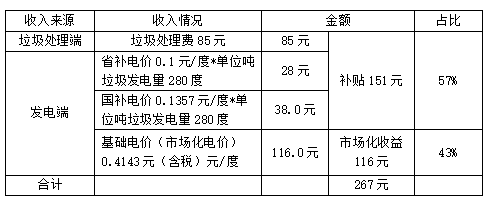

垃圾发电一般采取特许经营的方式,一般特许经营权为30年,运营收入由垃圾处理收入和上网电费收入组成。其中,垃圾处理费收入标准由政府招标确定,竞标报价受垃圾产能规模影响较大,根据各地招标信息一般在50-100元/吨左右,当前平均中标价约65元/吨,垃圾处理费占垃圾电厂总收入的20%-30%。上网电费收入执行发改价格[2012]801号文,电网企业由此增加的购电成本部分通过销售电价予以疏导,部分纳入全国征收的可再生能源电价。据此估算,处理1吨垃圾产生的收入中,政府补贴占了总收入的6成左右。

表2 以江西省某垃圾发电收入构成为例

(二)项目收益水平

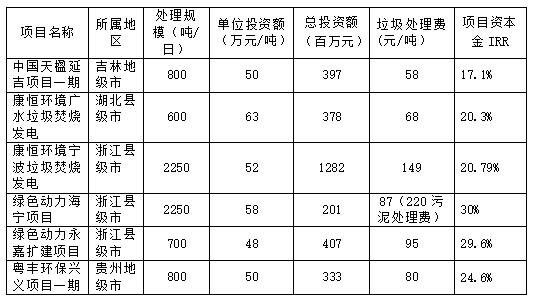

根据2018年数据,对部分上市公司典型项目进行分析,样本项目平均资本金IRR平均值为23%,具有较好的经济性。见表3。

表3典型垃圾发电项目投资结构和回报率统计(资本金IRR)

资料来源:各公司公告

吨垃圾处置费、吨垃圾发电量等是决定垃圾项目回报率的重要因素。其中,粗略估计垃圾处置费每增加1元,项目资本金IRR会随之增加0.12-0.18个百分点;吨垃圾发电量每增加10千瓦时,项目资本金IRR随之增加0.5-0.72个百分点。预计新冠疫情过后,全国将普遍推行垃圾分类和资源化利用制度,单位垃圾热值将得到有效提升,垃圾发电经济性将提高。

05开展垃圾发电投资建议及风险提示

基于以上分析,可以看出垃圾发电行业市场潜力大,经济性较好,符合能源企业向能源、环保双驱动转型的方向。

(一)投资建议

1.进入方式

建议采取收并购、联合投资等形式介入垃圾发电行业。该行业特点一般采取政府招投标确定特许经营权的形式,考虑到竞争格局已基本稳定,且如果相关公司在该领域若没有经营资质或缺乏经验,需要采用收并购的方式快速介入该领域,或寻求与拥有垃圾焚烧发电运营业绩相关公司进行联合股权投资的形式参与。

2.区域定位

以垃圾填埋比例较大的省(市)为重点,同时关注县域垃圾发电市场机会。就具体省份而言,广东、河南、辽宁、陕西、湖南和湖北6省的垃圾填埋市场规模仍较大,可作为重点关注对象。从部分省份已发布的垃圾发电中长期规划来看,重点关注第一梯队:河北、河南,两省垃圾发电政策力度大、市场需求强,分别规划新建垃圾发电厂78座和75座,日处理规模均超7万吨;第二梯队:江苏、四川、安徽、浙江,规划新建垃圾发电厂均在50座以上,且日处理规模达5万吨左右;第三梯队:云南、陕西、重庆、山西等。

3.业务拓展

在垃圾发电业务基础上,拓展综合能源服务,探索垃圾发电供热、工业园区蒸汽供应模式;以垃圾发电为核心与地方静脉产业园经济结合,开展多能供应、售电、储能、运维、综合能源管控等区域能源业务,同时可参与绿证交易,获得收入相应替代财政补贴。

(二)风险提示

1.政策风险

发改价格[2012]801号文虽然对生活垃圾上网电价进行了规定,但与其它新能源行业类似,垃圾发电行业存在补贴滞后、退坡或取消的风险。未来如果政府削减对垃圾发电行业的支持力度,将对公司的经营状况造成不利影响。

2.竞争风险

部分进入垃圾发电行业较早、发展规模较大、具有较强融资能力和研发能力的公司,在行业内占据了较高的市场份额。垃圾焚烧发电的市场潜力空间可能吸引更多的资本驱动型企业进入,未来竞争将进一步加剧,未来获取新项目的难度将增加,收益率也存在下降风险。

3.项目实施风险

垃圾焚烧发电项目的实施需要地方政府环保部门、投资建设管理部门、土地管理部门等多个部门的审批和配合,政府部门在协调征地、拆迁等工作时受制于多方面不确定因素。特别是一些地方群众认为垃圾焚烧发电项目有污染,对项目进行抵制,产生“邻避效应”。

4.运营风险

垃圾热值是影响垃圾焚烧发电项目经营效益的重要因素之一。我国生活垃圾分类标准体系尚未完全建立,生活垃圾的成分较为复杂,不同地区、不同季节生活垃圾热值也存在一定差异。特许经营协议中通常按年对垃圾保底量进行约定,但未对生活垃圾的具体成分及热值做出明确约定,可能存在垃圾热值偏低或不稳定导致焚烧发电厂发电量未达预期的风险。

电气安全技术常识

电气安全技术常识 变配电设备安全检修

变配电设备安全检修 《水土保持法律法规选编》202403版

《水土保持法律法规选编》202403版 火电厂系统介绍

火电厂系统介绍 国家电网有限公司安全事故调查规程(…

国家电网有限公司安全事故调查规程(… 通信线路施工人员防护知识

通信线路施工人员防护知识 通信线路施工工具、仪表安全使用知识

通信线路施工工具、仪表安全使用知识 通信线路安全防护知识

通信线路安全防护知识 配电室管理制度

配电室管理制度 高压线和住宅的安全距离应该是多少

高压线和住宅的安全距离应该是多少 电力作业安全风险等级划分标准

电力作业安全风险等级划分标准 事故的基本特征有哪些?

事故的基本特征有哪些? 创建“青年安全生产示范岗”

创建“青年安全生产示范岗” 电力施工安全管理措施

电力施工安全管理措施 工作票的使用和管理

工作票的使用和管理 工厂安全用电常识26点

工厂安全用电常识26点